60歳以上向けの融資制度・リバースモゲージのニーズが高まっています。本記事では、利用を検討している方や将来的に利用を考えている方に向けて、リバースモゲージのひとつである、「リ・バース60」を解説しつつ昨今住宅をお取り巻く状況を紹介します。

もくじ

リ・バース60とはシニア向けの住宅ローン

「リ・バース60」は、住宅金融支援機構と提携している金融機関が提供する満60歳以上向けの住宅ローンで、リバースモゲージ(※)商品のひとつにあたります。

※自宅を担保に生活資金を借入れし、自らの持ち家に継続して住み続け、借入人が死亡したときに担保となっていた不動産を処分し、借入金を返済する仕組み

毎月の支払は利息のみで、元金は、契約者の死亡時に相続人が一括して返済するか、担保物件(住宅および土地)の売却により返済します。

年金収入の場合も利用可能で、現在の住まいのリフォームや住宅ローンの借り換え、新しい住宅の取得資金などに利用できます。

ただし、契約者の年齢や資金の用途、金利や融資の限度額は金融機関によって異なるため、詳細はリ・バース60の取り扱い金融機関に確認してみましょう。

住宅金融支援機構【リ・バース60】ホームページ:取扱金融機関一覧表

なお、あくまで居住用の住まいに関する融資のため、生活資金には利用できず、投資用物件の取得資金や融資対象のセカンドハウスを第三者に賃貸することはできないので、注意が必要です。

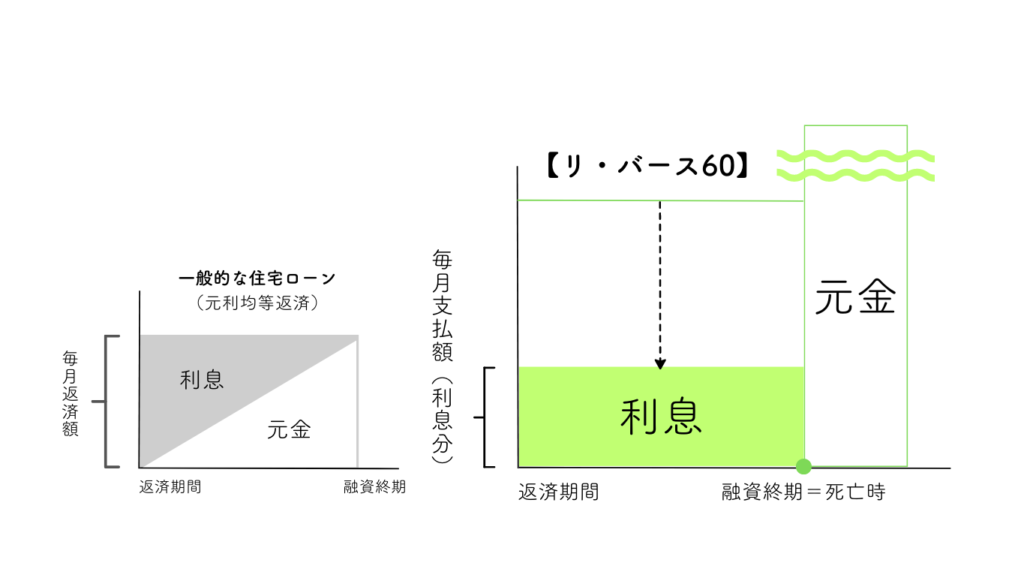

返済イメージ

リ・バース60の返済イメージは以下の通りです。

一般的な住宅ローン(元利均等返済)の場合は毎月の支払額が一定で、利息と元本の割合が変化していくのに対し、リ・バース60の場合は、毎月の支払が利息のみで、元金は契約者が死亡したときの返済になります。

一般的な住宅ローン(元利均等返済)の場合は毎月の支払額が一定で、利息と元本の割合が変化していくのに対し、リ・バース60の場合は、毎月の支払が利息のみで、元金は契約者が死亡したときの返済になります。

変動金利を選択した場合、金利が見直されると毎月の返済額または支払額が変わりますが、毎月の負担額が利息のみで済む点は、現役世代と比較し収入が減る60歳以上の世帯には負担が軽くなります。

では、契約者が死亡した場合の元本返済はどうなるのでしょうか。

契約者が死亡した場合は、相続人が直ちに一括で返済するか、あらかじめ金融機関と住宅支援機構との間で締結した住宅融資保険契約に基づき、最終的には住宅支援機構が担保物件(住宅および土地)の売却などにより債務回収を行います。

それでも担保物件(住宅および土地)の売却代金で返済後に債務が残る場合もあるでしょう。

そこで用意されている返済方法が、ノンリコース型かリコース型の2択になります。

ノンリコース型とは

相続人が残債を返済しなくて良いのがノンリコース型で、2021年度の申込者の約99%が選択している方法。

もし担保にした住まいが値下がりし売却資金だけでは返済しきれない場合でも、相続人が追加返済を求められない点は、契約者も相続人も安心です。

ただし、ノンリコース型を選ぶと、担保割れを防ぐため、あらかじめ融資限度額が低めに設定される可能性があり、金利も高くなります。

また、返済不要となった残債務分が「債務免除益」とみなされると、「贈与を受けた」とみなされるためです。税金がかかる場合があります。必ず税金がかかるとは言えませんが、詳しくは、税務署や税理士にご相談ください。

リコース型とは

相続人が残債を返済する必要があるのが、リコース型で、ノンリコース型と比較して金利が低い点が特徴です。

また、ノンリコース型と比較して融資限度額が広がるため、希望融資額に届かない場合はこちらを選択するようにしましょう。

選ぶポイント

ノンリコース型を選択する場合に示された融資限度額が、必要資金に届くかどうかを検討しましょう。家のリフォーム費用などの必要な金額を具体的に算出した上で、提案された融資額と照らし合わせます。

必要資金に届かない金額を融資してもらっても、目的を遂行することができないのであればあまり意味がありません。ノンリコース型で必要資金に届かないのであれば、リコース型を選び、少しでも融資枠を広げる必要があります。

また、月々の返済額は支払い可能な範囲かもチェックしましょう。

ノンリコース型を選ぶと金利が上がり月々の返済額がアップします。毎月の生活費用を算出した上で「この程度の返済であればできる」という金額を割り出しましょう。提案金利での返済額が苦しい場合は、リコース型を選び、少しでも金利を低くする方が良いでしょう。

最後に、契約者や相続人の手元資産には余裕があるかを確認しましょう。

契約者や相続人の手元資金に余裕がない場合には、ノンリコース型を選ぶのがいいでしょう。

残債を完済できないという状況に陥ることは避けなければなりません。

契約者に資金の余裕があり、相続人に現金を残せる状態や、相続人自身に余剰の資金がある場合で「残債があれば清算できる」という意思を示してくれるようであれば、低金利で毎月の支払額を抑えつつ、融資額を増やせるリコース型はメリットが大きいケースもあります。

利用の流れは4ステップ

「リ・バース60」の一般的な流れは、金融機関への相談、融資の申し込み、審査、融資実行の4ステップです。借入れには、金融機関および住宅金融支援機構の審査があり、手続の詳細は、金融機関ごとに異なるため、詳しくは「リ・バース60」取扱金融機関にお問合せください。

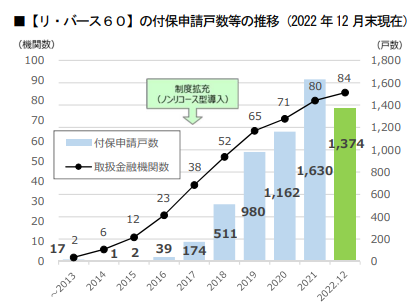

リ・バース60の利用状況は年々増加傾向に

住宅金融支援機構の60歳以上向けの住宅ローン「リ・バース60」は発売以来利用実績を伸ばし続け、2017年度までは200件未満だった申込件数は2020年度には1000件を超え、2022年度12月時点では1630件に上りました。なお、申込者の平均年齢は70歳とのことです。

参考:【リ・バース60】の利用実績等について(2022年12月末時点)(住宅金融支援機構)

利用状況増加の背景には人生100年時代の到来

従来、住まいを取得することは人生の大きな目標であり、社会的ステータスでもあったことから終の棲家として住み続けることが当たり前でした。

しかし平均寿命が延びたことにより、長い老後を豊かに快適に生きるにはそれまで住み続けた住まいをリフォームしたり、住み替えたり、する必要性が生まれます。その結果リバースモーゲージに対するニーズが高まったと言えるでしょう。

住まいの取得時から資産価値を重視する傾向に

住まいのリフォームや住み替えの他にも、長い老後の生活資金などのために自宅を資金化するニーズが増えてくることが予想されます。そうなると、住まいを取得する世代がとなれば、資産価値を重視するのは当然です。

近年の住まい取得層における都心思考や好立地のタワーマンションが人気を集める昨今のトレンドにも納得がいくでしょう。

資産価値を重視するならコーポラティブハウスもありかも

コプラスの企画するコーポラティブハウスは駅から徒歩10分圏内の好立地な場所に企画することがほとんど。

不動産の価値は立地で決まる部分が多いため、資産価値を重視して選ぶならコーポラティブハウスも選択肢の一つかもしれません。

しかし「リ・バース60」を始めとするリバースモゲージは利用件数が増加傾向とはいえ、住宅ローンの貸し出し件数年間約1万件のうち0.02%とまだまだ少ないのも事実。

コーポラティブハウスを担保として融資が可能かどうか、今後注視していく必要がありそうです。

執筆者:株式会社コプラス

渋谷区にあるまちづくりが得意な不動産コンサルティング会社。コーポラティブハウスの企画をメイン業務としながら、家づくりに関する知識をお届けするデジタルコラム・「CO+コラム」も運営しています。

◆コーポラティブハウス特設サイト https://cooperativehouse.jp/

◆お宅訪問インタビュー動画: https://cooperativehouse.jp/casestudy/

◆コプラスの仲介サイト: https://cooperativehouse.jp/agency/

この記事を書いた人

株式会社コプラス