会社員が住宅ローン控除受けるには?確定申告のやり方と年末調整について

住宅ローンを契約した人が受けられる、住宅ローン控除。初めての手続きに戸惑うことが多く面倒に感じる方も多いでしょう。しかし、住宅ローン控除は一定の金額が所得税から控除されるありがたい制度です。

初年度には確定申告、2年目以降には年末調整の手続きが必要になるため、本記事ではそれぞれ対象の人に向けて、必要な書類や記入例、還付金の入金時期などについて解説します。

もくじ

住宅ローン控除とは

「住宅ローン控除」とは、住宅ローンを利用してマイホームを購入またはリフォームした際、一定の要件を満たせば所得税(一部は翌年の住民税)が減税される制度です。

ペアローンを組んでいる場合は、それぞれ住宅ローン控除が利用できるので、よりお得感のある制度といえるでしょう。

「住宅ローン控除」は、正式には「住宅借入金等特別控除」といいます。

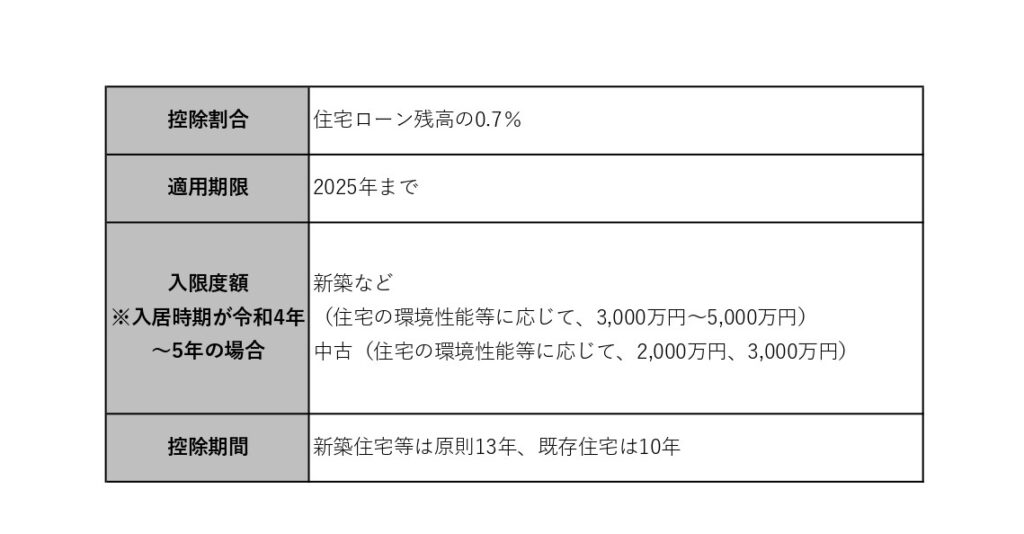

制度の概要を以下にまとめました。

合計所得金額2,000万円以下の人が住宅ローンを利用した際、年末の住宅ローンの残高の0.7%が所得税から控除され、納めた税金の一部が戻ってくる仕組みです。

住宅ローンの返済5年目における年末時点の借入残高が3,000万円であった場合、21万円が所得税から控除され、控除しきれなかった額は翌年の住民税から差し引かれる仕組みです。

ただし控除額は、年間で最大40万円が上限となります(認定長期優良住宅や認定低炭素住宅など、一定基準を満たす性能を有する住宅を取得した場合は50万円が上限)。

また住民税から控除される金額は「所得税の課税所得の7%」もしくは「136,500円」のどちらか大きい方が上限です。

住宅ローン控除は2022年4月に改正され、控除期間や借入限度額が変更されましたが、改正前から住宅ローン控除を利用している人は、これまでの控除率や限度額が継続されます。

【初年度】確定申告が必要

新居に住み始めた日の翌年の2月から始まる確定申告期間中に申告をします。

申告の際は、以下の書類が必要です。

- 確定申告書

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

- 取得した不動産の登記簿謄本

- 不動産の売買契約書または工事請負契約書

- マイナンバーカードまたは通知カードと本人確認書

- 源泉徴収票

「確定申告書」と「(特定増改築等)住宅借入金等特別控除額の計算明細書」は国税庁のホームページにて、

「住宅取得資金に係る借入金の年末残高等証明書」は金融機関からの送付書類にて、

「取得した不動産の登記簿謄本」は不動産の所在地の法務局窓口にて、

「不動産の売買契約書または工事請負契約書」「マイナンバーカードまたは通知カードと本人確認書類」「源泉徴収票」は住まいを取得した際に受け取っている書類や勤務先からもらう書類です。

確定申告の流れ

確定申告の流れは、以下の通りです。

1. 必要な書類を集める

2. 確定申告書や計算明細書を記入する

3. お住まいの住所を管轄する税務署に提出する

4. 申告時に指定した口座に還付金が振り込まれる

確定申告をしてから、還付金が口座に振り込まれるまでの期間は、書類に不備がない場合でおよそ1か月程度です。

確定申告書類は、税務署へ持参するか郵送、e-Taxを利用した電子申告などで提出可能。

ただしe-Taxを利用するためには、マイナンバーカードとそれを読み取れる機器(スマートフォンまたはICカードリーダ-)を用意するか、 税務署でIDとパスワードの発行するかの2択です。

確定申告必要書類

確定申告の流れが理解できたところで、次に確定申告に必要な書類を詳しく解説します。

なお、申告書類の記入方法や必要書類に関して不明点がある場合は、確定申告書等作成コーナーマニュアルを確認してみましょう。

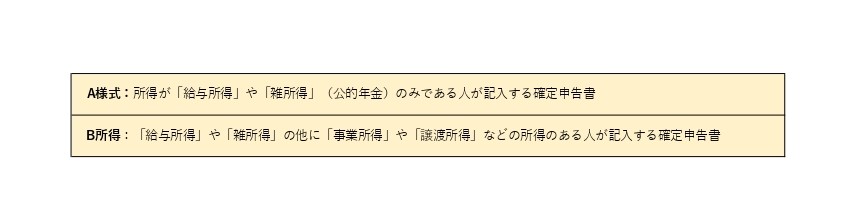

確定申告書

確定申告書は、A様式とB様式の2種類があります。

収入源が給与所得のみの会社員が、住宅ローン控除の申請をする場合は、A様式の確定申告書を使用します。

確定申告書は、国税庁 確定申告書等作成コーナーから、画面の案内に沿って必要項目を入力するだけで、 税額や控除額が自動で計算されるため、確定申告書を簡単に作成できます。

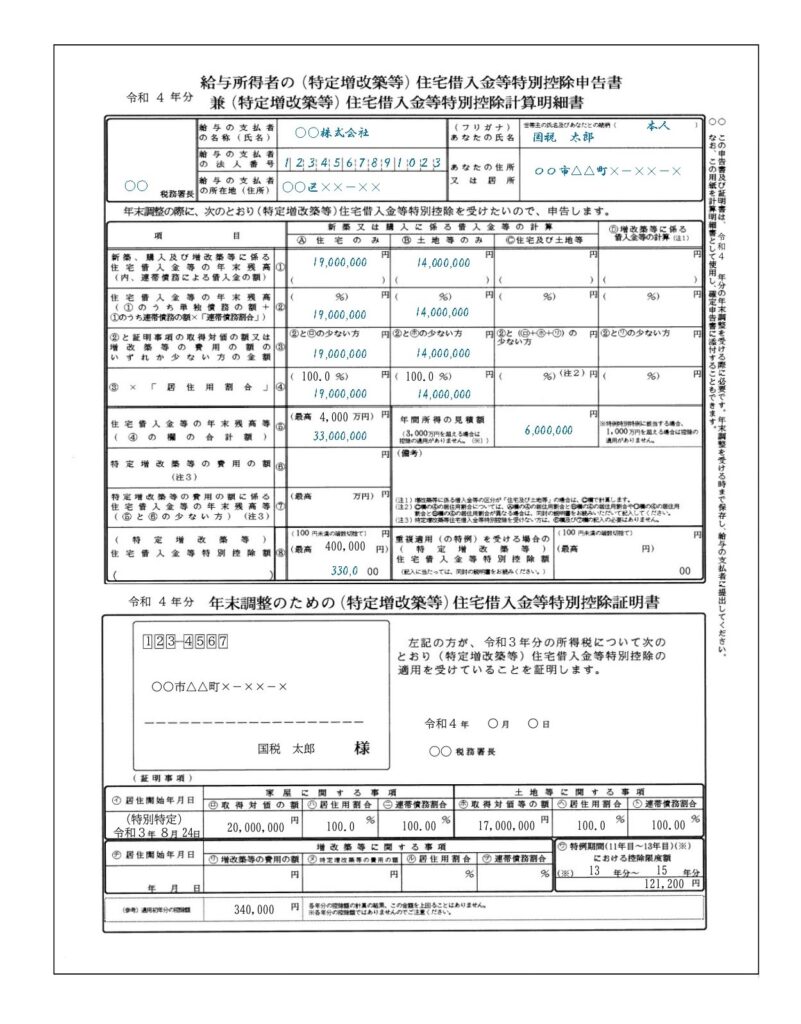

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書(以下、計算明細書)とは、借入金の額や住宅の取得にかかった費用、居住を開始した日付などを記入します。

計算明細書は、確定申告書と同じく国税庁 確定申告書等作成コーナーから、画面の案内に沿って必要項目を入力するだけで作成可能です。

登記事項証明書や不動産売買契約書の写しなど

住宅ローン控除の申請をする際は、以下の書類の添付も必要です。

- 金融機関から交付された住宅取得資金に係る借入金の年末残高等証明書【原本】

- 住宅の登記事項証明書【原本】

- 住宅の工事請負契約書又は売買契約書【写し】

- 土地の登記事項証明書【原本】と土地の売買契約書【写し】

※土地の購入に係る住宅ローンについて控除を受ける場合 - 補助金等の額を証する書類

※補助金等の交付を受けた場合 - 贈与税の申告書など住宅取得等資金の額を証する書類【写し】

※住宅取得等資金の贈与の特例を受けた場合(住宅取得等資金の贈与の特例とは、親や祖父母などから住宅を購入するための資金提供を受けた場合、一定金額まで贈与税がかからなくなる制度) - 本人確認書類

これらの添付書類は、 住宅借入金等特別控除額の計算明細書を作成する際にも必要となります。 紛失している場合は再発行が必要です。

会社員のような給与所得者が確定申告をする場合、勤務先が発行する「源泉徴収票」の原本や写しを添付する必要はありません。 しかし源泉徴収票がなければ、確定申告書の必要事項が記入できないため、紛失している場合は勤務先に再発行してもらいましょう。

【2年目以降】年末調整で対応

会社員の場合、確定申告が必要なのは最初の年だけ。2年目以降の手続きは勤務先の年末調整で行うことができます。

1年目の確定申告後に税務署から送られてくる書類に記入し、金融機関から送付される「住宅取得資金に係る借入金の年末残高等証明書」とあわせて勤務先に提出します。

年末調整で手続きを忘れた場合は、過去5年間にさかのぼって確定申告(還付申告)を行うことで手続きが可能です。

年末調整に必要な書類一覧

年末調整で住宅ローン控除の申告をする際に必要な書類は以下の2つです。

①給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

参考:国税庁‐記載例- 住宅及び土地の購入に係る借入をそれぞれ実施した場合

①は住宅ローン控除を受ける1年目の確定申告後に、税務署から「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」が送られてきます。

本年分の用紙に記入し、年末調整書類に加えて勤務先に提出します。

②住宅取得資金に係る借入金の年末残高等証明書

②は住宅ローンを組んでいる金融機関が毎年10月ごろに発行するもので、その年の年末時点での住宅ローンの残高を証明する書類です。年末調整の時期になっても届かない場合は、金融機関に問い合わせてみましょう。

また、10月以降に繰り上げ返済や借り換えなど残高が変動するような手続きを行った場合は、年末残高証明書には繰り上げ返済後の残高が間に合わないため反映されません。

この場合、金融機関に繰り上げ返済したことを伝えて再発行を依頼する必要があります。

住宅ローン控除はいつまでに申告するべきか

確定申告の場合は、申告期間である2月16日から3月15日に行いましょう。 この時期は税務署窓口などが混みあうことが予想されるため、申告書類の作成や必要書類の収集を早めに開始し、わからない点があれば確定申告の期限を迎える前に税務署に確認しておくことがおすすめです。

年末調整の場合は、年末12月頃に勤務先より必要書類が配布されてからでOK。

どちらも申告を忘れてしまった方は、住宅を購入した翌年の1月1日から5年間以内であれば、確定申告手続きの中の「還付申告」によって、住宅ローン控除を申請可能です。

還付金の入金時期

住宅ローン控除を年末調整で申告することで、納付済みの所得税のうち納め過ぎていた税金が返還されます。この返還されるお金を還付金といいます。 住宅ローン控除での還付金は、いつどのように返還されるのでしょうか。

還付金の金額

毎月の給料から源泉徴収されていた所得税の合計金額よりもが還付金が多い場合、控除額全額が還付金として戻ってきます。 控除額は「住宅ローンの年末借入残高×0.7%」で計算しますが、住宅の種類や住宅ローンの年末残高、各年およびトータルでの控除額に上限が決められているため、還付金が戻ってきたときに金額を確認しましょう。

還付金の入金時期

還付金の入金時期は、確定申告と年末調整で異なるので注意が必要。

確定申告の期間中に申告した場合は、申告日からおおむね1ヵ月から1ヵ月半程度で指定の口座に振り込まれます。e-Tax(電子申告)で提出した場合は、3週間程度です。

年末調整の場合、還付時期や還付方法は会社によって異なるため、気になる場合は会社の担当者に確認してみましょう。12月か1月の給与に還付金が上乗せされ支払われるケースが一般的ですが、賞与で還付される場合もあります。

まとめ

住宅ローン控除制度を利用するには、初年度には確定申告、次年度以降は年末調整の手続きが必要です。各書類の記入は難しく感じるかもしれませんが、確定申告は1度だけ、年末調整も1度記入すれば来年も同じ要領で手続きできます。時期になって慌てることがないように、不明点があれば事前に調べたり勤務先に確認したりしておきましょう。

住まいを取得した日の翌年には、職業にかかわらず確定申告が必要です。 また確定申告をする際は、「確定申告書」や「(特定増改築等)住宅借入金等特別控除額の計算明細書」を記入し、所定の書類を添付する必要があるので、時期を確認しつつスムーズで手続きできるよう、 必要書類は早めに準備を開始したいですね。

執筆者:株式会社コプラス

渋谷区にあるまちづくりが得意な不動産コンサルティング会社。コーポラティブハウスの企画をメイン業務としながら、家づくりに関する知識をお届けするデジタルコラム・「CO+コラム」も運営しています。

◆コーポラティブハウス特設サイト https://cooperativehouse.jp/

◆お宅訪問インタビュー動画: https://cooperativehouse.jp/casestudy/

◆コプラスの仲介サイト: https://cooperativehouse.jp/agency/

この記事を書いた人

株式会社コプラス