住宅ローンと一緒に考えたい、すまいの保険の話 ~火災保険編~

マイホーム購入の際にいっしょに考えたいすまいの保険の話。住宅ローンはいろいろと比較検討するものの、保険まで考えられていない人がほとんどではないでしょうか。本記事では、すまいの保険である「火災保険」の概要と選び方を詳しく解説します。これから住宅ローンを借り入れる方も、保険の見直しを検討中の方もどちらもお役立てください。

もくじ

火災保険とは

火災保険とは、万が一マイホームに何かがあった際(火災落雷や破裂・爆発、風災、雪災、盗難などに)、保険の目的である建物や家財に損害が生じた場合等に保険金が払われる仕組みのこと。

火災保険では、建物および家財ごとに加入する仕組みになっており、対象ごとに保険金額が設定されます。

一般的な火災保険では、次のような事故による損害が補償されますが、個々の補償内容は各保険会社が販売している保険の内容や契約者が選択する内容によって異なります。

・火災、落雷、破裂・爆発

・風災、雹災(ひょうさい)、雪災

・水災

・水漏れ

・盗難

・破損、汚損等

このように保険内容によっては、火災以外の原因による、風災や水災や盗難までカバーしていることも。

なお保険料は、保険の種類と保険を付ける対象(所在地や建物の構造、用途等)によって異なり、 火災保険は、保険金額を限度として損害額が保険金として支払われます。

契約するときは、まず保険金額を設定することになりますが、保険金額は保険価額(※)と同額で契約するのが基本です。

※保険価額とは…被保険利益を金銭に評価した額であり、保険事故が発生した場合に被保険者が被る可能性のある損害の最高見積額のこと。後記する“評価額”と同義。

火災保険の保険期間は最長5年ごと

火災保険の保険期間は2022年10月より最長5年間となりました。

以前は住宅ローンと同様に最長35年の長期加入をする人がほとんどでしたが、長期契約になると割引率が高くなってしまい、保険会社としては薄利になってしまう問題点があったため、現在は最長でも5年までしか契約ができなくなりました。

なお、保険料を5年の一括支払いにすれば、1年契約を繰り返すよりも保険料を安く抑える事ができます。

火災保険の保険料は7つの要素で決まる

火災保険の保険料は、主に以下の要素に基づいて決まります。

保険の対象

保険をかける対象となるものを「保険の対象」といいます。

住宅の場合は、建物または家財、あるいは、その両方を対象として火災保険に加入します。

賃貸住宅や店舗兼住宅に関しては、保険の対象にできるものが異なるので確認するようにしましょう。

建物と家財の区別する判断基準は、動かせるかどうか。建物に付随していて動かせない部分は「建物」、動かせるものは「家財」です。

例えば、門扉や床暖房などは「建物」、テレビや冷蔵庫などは「家財」になります。カーテンやエアコンは保険会社によって解釈の違いがあるため、注意が必要です。

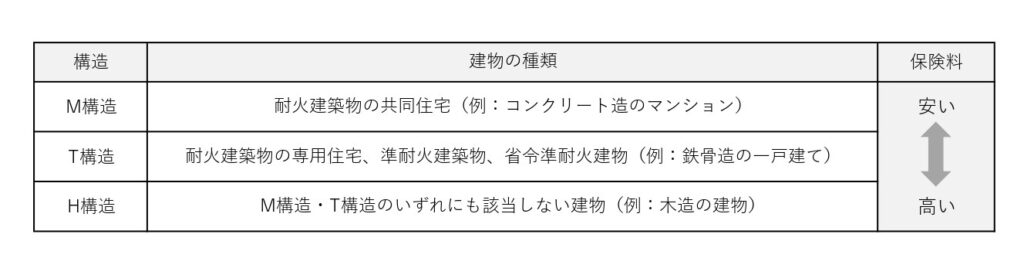

建物構造

建物の構造によって耐火性能やその他災害への耐性の強さが変わるため、その違いが保険料に反映されています。

保険という仕組みは、加入者の保険料によって成り立っているので、保険金が支払われる可能性が高い構造の建物の保険料は必然的に高くなります。

補償の範囲

火災保険の補償内容を理解し、必要な保障に絞りましょう。

補償の範囲は前述の通り、「火災、落雷、破裂・爆発」「風災、雹災(ひょうさい)、雪災」「水災」「水漏れ」「盗難」「破損、汚損等」です。

火災だけでなく、台風、雷、水害などの自然災害による損害や、盗難や破損など日常生活による損害も補償することができます。しかし補償範囲を広げれば、その分保険料は高くなることも。

例えば、高層マンション階に住んでいる場合の「水災」は外すなど、必要性の少ない補償を対象外にすることで保険料を抑えることができます。

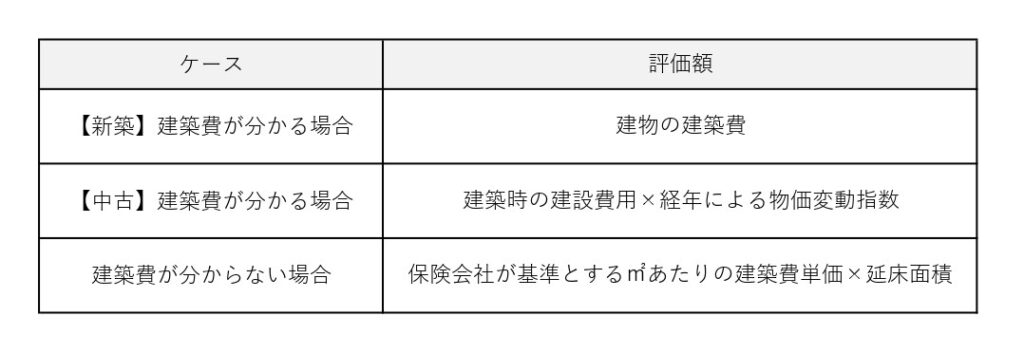

建物の保険金額を決める

保険の対象となる建物や家財の評価額を基準に保険金額を設定します。

万が一の場合に十分な補償を受けるためには、適正な評価額に基づき保険金額を設定する必要があります。

評価額の算出方法は、「再調達価格(新価額)」と「時価」の二通りありますが、最近では“再調達価格”が主流。

「再調達価額」とは、保険の対象である建物や家財を、修理や再築・再取得するために必要な金額のことです。

以下のように建築費が分かる場合と分からない場合で大きく評価額がわかれます。

占有部分と共用部分があるマンションや、土地と建物がセットで売られている建売住宅は評価額を誤りやすいため、火災保険の代理店や火災保険相談サービスを利用するのがおすすめです。

家財の補償額を決める

家財については、所有している家財の金額を積算するのが基本ですが、家財ひとつひとつを評価していくことになるので、なかなか現実的ではないですよね。

より簡易的な方法として、世帯主の年齢や家族構成などに応じて平均的な評価額を決める方法が用意されています。一般的には、世帯主の年齢や家族構成によって家財の評価額(目安)を参考に金額を設定するケースがほとんどで、保険会社から提示される表などを参考にしましょう。

最終的には、「最低限必要な家財を購入できるだけの補償額(保険金額)にして、保険料を抑える」という選択肢もあります。

保険期間を決める

火災保険の保険期間は1年契約から最長5年契約まであり、長期の場合は保険料の割引があります。

1年ごとに契約を更新するよりも、最長5年の契約で保険料を一括払いしたほうがトータルコストは安くなることが多いため、保険会社に確認してみましょう。

地震保険をセットにするか決める

地震保険とは、地震、噴火、また地震による津波を原因とする火災、損壊、埋没または流失による被害を補償するための保険です。

単独で加入することができず、火災保険に付帯する形でなければ契約することができません。

地震保険は損害額が大きくなりやすいことから、民間保険会社が負う地震保険責任を、政府が再保険として補償する仕組みとなった公共性の高い保険です。そのため、どの保険会社で申し込んでも保険料や補償内容は一律となっており、加入・検討の際に保険会社選びで迷う必要はありません。

火災保険の選び方

不動産を購入する場合は、住宅ローン借入先の金融機関や不動産会社から、提携する火災保険会社を紹介されることがほとんど。

あるいは「火災保険はどこでも良いので、引渡までにどの保険会社にするか決めておいてください」と言われることもあります。

その場合は、火災保険料の見積サイト等を利用し、比較検討するようにしましょう。

火災保険を抑える4つのコツ

1. 複数の見積もりを取る

前述のように火災保険料の見積サイト等を利用し、比較検討するようにしましょう。

2. 不要と思われる補償を外す

地震保険や、都市部のマンション高層階で水災補償を外したりすれば保険料を抑えるができます。

ただし、補償を少なくした結果、万が一の時に補償されないのでは本末転倒のため、ハザードマップなどでリスクが高い災害はないか確認したうえで補償内容を決めるようにしましょう。

3. 保険金額を調整してみる

万が一火災で全焼となった時に自宅の再取得価格がどれくらいなのか、という視点で建物と家財の保険金額を再検討しましょう。

補償の範囲は変えずに、保険料を抑えるために家財の補償額を抑えてみるのはいかがでしょうか。ただし保険料の抑えすぎに注意が必要です。

4. 補償の重複に注意をする

火災保険商品のほとんどは、個人賠償責任補償特約が付けられます。

「個人賠償責任補償特約」とは、自動車事故以外の日常生活の事故により、他人にケガをさせたり他人のモノを壊してしまい、法律上の損害賠償責任を負った場合に補償すること。

個人賠償責任補償特約は、自動車保険や傷害保険などの損害保険商品の他に共済などにも付帯できる特約のため、自分が加入しているほかの保険と補償が重複していないか確認しましょう。

個人賠償責任補償特約は火災保険に付けるのがおすすめです。

なぜなら、自動車保険に附帯してしまうと自動車を手放して保険を解約した時には、個人賠償責任補償特約も補償がなくなってしまうから。長期的に契約する火災保険に附帯しておきましょう。

まとめ

マイホーム購入の際にいっしょに考えたいすまいの保険の話。今回は、火災保険の概要や選び方まで詳しく解説しました。火災保険を選ぶ際には保証の対象や内容を確認しつつ、見積をとって比較検討することが重要です。これから住宅ローンを借り入れる方も、保険の見直しを検討中の方もどちらもお役立てくださいね。

執筆者:株式会社コプラス

渋谷区にあるまちづくりが得意な不動産コンサルティング会社。コーポラティブハウスの企画をメイン業務としながら、家づくりに関する知識をお届けするデジタルコラム・「CO+コラム」も運営しています。

◆コーポラティブハウス特設サイト https://cooperativehouse.jp/

◆お宅訪問インタビュー動画: https://cooperativehouse.jp/casestudy/

◆コプラスの仲介サイト: https://cooperativehouse.jp/agency/

この記事を書いた人

株式会社コプラス